(本文来自于 2020年五月十六日笔者在投资俱乐部内部做的分享。略有删改,一年半后现公开发布。)

---------

今天和大家分享的话题是,总结高成长,垄断性的高科技企业投资,八个反直觉的坑。顺便结合过去几年投资特斯拉/亚马逊/腾讯/比特币的一些教训讲一下。

去年曾经在群内和大家分享了所谓“大猩猩级别”的 企业投资经验,但是后来慢慢意识到有些地方还没有讲透。这里总结了八个反直觉的误区。

首先要声明一下,这些方法论,会降低误判的可能性,但仍然不可能完全避免错误。但是, 高成长垄断性的高科技企业投资, 判断错误也许损失 50-80% (全部损失很罕见), 而判断正确,回报是几倍,十几倍,甚至上百倍。如果可以把判断错误的几率降到四分之一以下,这样的风险和回报比例还是很值得的。

而避免这些反直觉的误区,就可以大大降低犯错误的几率。

财富来自于垄断。最近几十年看到的一个现象,就是巨大的财富,来自于全球性的大型新技术平台,通过建立垄断, 加强垄断,收入利润指数增长的过程,实现大规模的财富转移,这是任何普通人都可以参与并且分一杯羹的。而恰恰是很多眼光比较短的 (时间长度不超过五年)所谓专业人士常常错过的。

下面把这八个教训,八个误区,给大家拆解一下。

(1)

第一个教训就是任何新技术,新产品,服务, 在没有真正被市场验证之前,在没有比较可观的收入和客户数目之前,试图去分析它是否会成功,基本都是浪费时间。因为变量太多了。很多逻辑似是而非。

有个关键点,新的平台级别的公司,其底层商业逻辑往往是全新的,前所未有的,在早期,是完全不被理解的,不确定性很大的。是只有事后发展到一定阶段, 才能理解其逻辑。比如说, 微软这样的软件平台,以前是前所未有的,用固有商业逻辑完全无法理解, 事前分析预测不太可能。当时 intel, IBM 在八十年代早期,都没有意识到微软可以做那么大, 都没有意识到软件才是价值链的关键所在,都是到了八十年代下半叶,才开始恍然大悟。

但试图预测,拼命分析这样的傻事,我自己以前也干了不少,现在意识到这个问题无解,无法提前判断,只有说等到累积市场收入超过一个临界点,比如五亿到十亿美元,小的消费品或者社交平台,用户数量超过五百万到一千万, 才值得去深入研究。不是先有逻辑然后预测,而是等待业绩过了临界点,证明自己了以后,再去学习研究逻辑。

而且要意识到,在创投行业,收入数,用户数,各种造假虚报是司空见惯,如果不能亲自核实,很可能上当受骗。但是收入突破五亿到十亿美元,要想造假,难度会比较大了,从侧面调查去独立验证相对容易一些。

不去过早提前分析的一大好处是,不会过早被噪音所影响,保存脑力和精力。否则每个新东西出来,都要亲自去研究分析预测,要把人累死。

以特斯拉为例, 它在 2013年五月后股价大涨,从五十块一路涨到两百多块。但实际上这之前它是有破产的风险的,一三年一季度马斯克号令全体员工都去打电话来卖车。当年三月,因为怕撑不下去了,实际上特斯拉还在私下里和谷歌协商,把公司卖掉。后来销售突然上来了,超乎自己的预料,一季度卖了将近五千辆车,就是接近五亿美元的收入。(2012年全年只卖了两千六百辆)。

在没有被市场证明之前的投资者,虽然大赚了,但是风险是比较大的, 这次赌对了, 下次就可能赌错而全军覆没。稳健的投资者,应当等到市场已经证明了,再开始研究入场,虽然价格上来了,但风险小多了。

一句话就是“等待临界点”。

(2)

第二个教训,就是仅仅因为公司业务看上去迅速增长,而没有反复验证它的护城河,在这里指的是垄断性,就贸然入场。

垄断性不仅仅是某一个单方面的优势,而是多方面多角度的优势,让竞争者对你无可奈何。否则的话,竞争者推出竞品,或者大幅度降价,客户就跑了,你就被迫必须降价, 原来赚钱的企业利润萎缩,估值迟早要萎缩。

只有一个维度的优势,比如原材料的价格优势,或者某些产品功能的优势,往往是不够的。因为竞争者,可能通过别的地方获得补贴,来和你打价格战。

比如说, 98-2000年,很多小公司 (Competitive Local Exchange Carrier) ,入场提供长途电话和数据业务服务,有一到两年大家都在迅速增长,看上去业务很火,但是当时行业巨头如 AT&T 嫌开始的市场太小,不愿降价竞争。当时 t-1 一个月三千到四千美元,1.5 Mbps. 而 dsl 大概带宽 500 kbps, 但一百美元一个月出头就可以搞定。到了 2000年大公司坐不住了,开始降价竞争,结果这些 CLEC 很快全都倒闭。而且当初给这些 clec 提供卖方信贷的巨头,朗讯科技,有大批不良贷款,股价也缩水将近 99%。

再比如, 英特尔 1970年就上市了,但是公司在半导体行业的较大的垄断优势,要到八十年代下半叶才真正确立。70-85年间它存在很多其它强劲的竞争者,有若干次拐点差点被竞争者超越干掉,比如 1979-80年在微处理器市场落后于摩托罗拉, 1984年左右放弃内存市场给日本人专攻微处理器。所以过早投资入场风险是很大的。它的一个重要拐点,是 1981年IBM PC 采用了它的 8088 微处理器, 但这在 1981年也只是占他的收入的 13% 左右,当时也没有意识到其巨大潜力。随着 PC 市场的强化,它在微处理器的领域的强势地位不断慢慢强化。反而是在八十年代末期,它的较大垄断优势确定后,更具有投资价值。虽然估值更高,但是投资者的的风险小很多,而且后续仍然有较大的增长空间。

严格来说英特尔还不是那种垄断地位极强的平台级公司,因为它当时还是不断面临 AMD 的价格竞争, 所以我如果穿越到三十多年前,估计还是情愿去投微软而不会去碰它。

多维度的优势, 不同行业外在表现是不太一样的。比如特斯拉, 他的优势在于电池供应,整车软件管理/空中更新软件, 自研电动马达, 充电网络,先发优势的规模效应,研发迭代速度,品牌等等。现在,没有一家竞争者的产品参数性价比,超过 2012年的 model S. 这个差距还在越来越大。

比如微软,它的垄断性是因为桌面电脑都是他的操作系统,所有的应用软件,各种外围的设备比如打印机等等都可以和他兼容,客户再怎么烦他,没法换别的公司产品,因为换了以后,很多事情做不了, 安装软件也很麻烦。

再比如腾讯,在中国你没法不用微信, 用了微信你就间接地为它的利润做贡献。再比如亚马逊,你要买书,很难找到比他更便宜的,而买了书,发现买别的东西也很方便便宜,这个习惯一旦建立很难改,而别的商家很难突破它的这种垄断性。

垄断性是个不断积累,越来越强的过程。随着公司做大,客户越多,它建立的生态圈, 各种应用,不断增加的客户群,供应链上的各类公司,各种行业标准,等等,就自然而然地不断提高竞争者要想超越的壁垒,最后高到别人完全无法超越。

即使不垄断的公司,其投资回报短期可能相当不错。但是无法保证不被竞争者超越。作为投资者,应当在挑选的时候有比较严格的要求,要在至少三到四个维度上大幅度领先竞争者,有较大概率加强垄断优势的基础上才开始入场,这样就不用担心市场的各种负面谣言, 否则容易被搞得一惊一乍, 把本来可以躺赢的被动投资变成一份紧张的工作。

一句话就是 “多维度验证垄断性”。

(3)

第三个教训,没有亲身长时间体验出钱的买家的角度和决策过程,这样容易被一些断章取义的媒体报道误导。

新的平台级的大公司,它的底层商业逻辑往往是全新的。如果用老的逻辑硬往上套,很容易判断错误。关于特斯拉,这方面的例子很多了,就不再赘述。

比如谷歌,重要的是他的购买广告的商家,是否能够带来较大的回报。这方面的信息,实际上在网上多注意搜一下,是可以找得到的。理解了买家的心态,就可以正确评估公司的垄断性究竟有多强, 为什么强,为什么客户不去买竞争者的产品。

比如比特币,自己自学安装钱包软件,自己转一下币,很多东西就非常清楚了,这时候在看很多媒体的极为肤浅的报道,就觉得很可笑。

比如脸书,我实际上几年前就遇到一些游戏开发公司,他们说他们的游戏收入脸书要提成一部分,当时还比较幼稚,缺乏这方面的敏感度,没有意识到脸书作为平台的巨大优势。当初投资游戏公司的钱,全亏了,要是都放到脸书上面,那就赚大了。

对于新技术带来的革命, 媒体报道注定是从错误的角度来观察分析的。断章取义,揪住一点一线,无限夸大,吸引点击率,骗点广告费,等等。这基本上就是世界各地主流媒体的现状。

另一个方面, 媒体人员因为利益诉求不一样,报导导向主要受广告商的影响,因为一般不会有来自这种新垄断型公司的广告,所以报道有失偏颇是必然的。

这个过程是要花时间,下功夫的,没有人可以帮你代劳的。否则你过不了这个坎,很容易被负面谣言干扰。

所以有独立的真正的买家的角度,非常重要。一方面尽量争取直接体验公司产品,使它成为日常生活的一部分。另一方面,现在网上各种社交平台,可以获取大量的多角度的,观点截然不同的底层信息,尤其是如果有正反两方面的消息,更容易获得客观的信息。

这样当你看到听到媒体和分析师的胡扯的时候,你知道他是胡扯,因为你很清楚是哪几点在胡扯, 所以你就非常自信,而不是被他的胡扯搞得很迷茫,这个对于投资而言非常重要。

但是还有一些公司, 比如 Nvidia, 他的具体竞争优势,涉及到很多非常细的技术细节,需要用打游戏打的很多的人,或者在他的平台上用他的软件系统写人工智能代码的人,才能深刻理解。这个调研成本对我太大,只好放弃。但对于其它某些特定人群而言,可能是很容易看清楚的。

一句话就是“理解客户的上帝视角”。

(4)

第四个教训,就是当一个公司利好消息频繁出来,垄断性加强,股价上涨的时候,应当在控制整体仓位的前提下,考虑继续加仓, 而不是仅仅因为价格涨了,就着急套利。

一个垄断型的公司,有着长长的成长远景, 当垄断性加强的时候,意味着风险和不确定性大大下降,更多的客户将加入它的生态圈,这些新客户带来更多一系列新的收入,将会加速落入它的腰包, 而更多的直接竞争者, 因为客户的流失,将会迅速倒闭。

如果只是看到价格上涨两三倍,就感觉更贵了,过早卖掉,而没有和它未来的收入前景可能增加二三十倍放在一起评估, 这是一个致命的错误。

回到特斯拉的情况,我现在反思,当初还是进得太早太快。它在 2016年二月 model X 生产时遇到较大挫折, 2018年六月 model 3 产能提升时遇到较大挑战, 2019年一季度财务不好,因为在欧洲刚刚开始交付而且同时美国的买家税务补贴下调,都在当时遭到做空者的合力攻击,并散步谣言说他要破产。

这些风险是现实存在的。幸亏马斯克超强的技术和执行能力才力挽狂澜。当然,当年我也是看到他在多个方面和细节上展示的的超强技术能力,尤其是 2015年十二月首次实现一级火箭回收降落在陆地上, 才坚定信心重仓入场的。

如果我要穿越回去的时候,会慢慢地逐步加仓,根据它的每个里程碑的实现和相应的风险的降低,一步步加仓。到今天这个时刻,他现金充裕,优势在加速,比如下面 model y 的量产和交付如果提高到每个月五千以上,将进一步削弱竞争者,加速一些汽车公司的破产,可以考虑继续加仓。如果他的自动驾驶软件体验很好,觉得更加接近市场化了,那肯定要继续加仓。

一句话就是 “越垄断越加仓”。

(5 )

第五个教训,这是和第四个相关的。就是不深刻理解公司高速增长的底层机制,和未来的产品路线图, 然后容易按照短期的肤浅理解,计算估值,认为公司高估了。

一个新的平台级公司的浮现,这是一个巨大的蓝海市场,前途无限。它的增长会有几个维度。

第一个维度是市场本身的增加,比如微软的视窗软件,1990年 window 3.0 卖了大约四百万份拷贝。现在一年的 PC 销量全球就是两点六亿,苹果只占不到 10% (一千八百万台), 其它基本都是微软的市场。这个增幅就是六十倍。1990年不管微软有什么瑕疵,以那时候的收入来估值而过早卖掉股票,现在看起来极为可笑。

第二个维度是市场份额的增加。比如特斯拉目前每年产能大约五十万辆,全球每年汽车销量 75 million, 特斯拉占比只有 0.7%, 还有极大潜力可挖。如果目标是全球市场的 15-20%, 那就是现在的二十倍以上。

第三个维度是国内垄断领先的产品可以卖到国外市场, 这又是三到四倍 ;当年巴菲特买可口可乐的一个逻辑,就是意识到它在海外,比如亚洲市场的扩张,前景非常大。

第四个是不断推出新的更高级的硬件和衍生出来的软件产品,这有可能又是几十倍。

比如特斯拉的产品路线图在 model s, x, 3 之上,现在马上要交付 model y, 下面还有 semi, cybertruck, roadster, 太阳能, powerwall, 软件应用, 自动驾驶, 甚至现在还无法想象的。

再比如微软开始是dos, 然后是 windows, excel, word, power point, database, window server, window network, 等等 ;至于苹果的 ipod, iphone, ipad, macair, appstore, 等等,更是不可胜数。

第五个维度是规模效应。因为研发成本,和早期投资固定成本变化不大,多卖两倍的货,利润可能是四倍甚至更多。

一个新的垄断型大平台的出现,你看到的初期的应用,都只是刚刚开始。收入的来源,只有想不到,没有做不到。因为它一垄断,客户跑不掉了,卖任何东西,只要有点用而且价格不高,客户基本都是照单全收,只要客户规模大,即使单价不高,利润也会非常大。这是小公司根本无法想象的非常爽的境界。

一句话,就是“理解长期产品路线图”。

(6)

第六个教训,就是被短期挫折干扰心智, 吓破了胆,试图做短线,折腾半天,最后一场空。而卖掉之后,如果过早下车,一般于心不甘,很难再买回去。

垄断公司成长过程中还是会有各种小的挫折,比如某个季度的营收下跌, 没有预期的快,等等。或者宏观经济出问题了。但是一般的磕碰,已经不会影响到它的垄断地位了。所以不要被各种短期噪音干扰心智。

只要这种挫折不是说有人能够明确挑战其垄断地位,或者说会计造假,绝大多数噪音是可以忽略的。更重要的是,如果我们在入场的时候,已经确认了公司在几个方面的,多维度的垄断地位,一般而言,即使有来自外界的,某个单一维度的挑战,不足为虑。

这个过程,就可以看到华尔街的人特别短视, 放着大好的, 睡觉都可以赚钱的垄断性投资机会不要, 挖空心思要搞短线,最后一场空。

比如说 2014年, 亚马逊股票一度从 400 美元跌到年底的三百,结果 2015年一月之后一路上涨,做短线的人再也买不回来了。

比如这次疫情,是对所有公司都会造成伤害的,但是对于弱势公司的打击是致命的,因为弱势竞争者相对于垄断的强者而言,现金流更加吃紧,出现大规模的全面的经济衰退时,弱者会死得更快,然后市场就被最强的垄断者纳入囊中。

普通人对于各种短期内部的财务数据,没有任何信息优势,等短期坏消息出来,已经反应到股价上了, 再去卖,实际上已经晚了。而以后财务数据变好,你又不会提前知道而提前买进,所以炒短线是有百害无一利。

同理, 因为你无法提前预测经济何时会衰退,你也无法提前预测经济何时会好转,因为宏观经济的判断而去做短线,大概率会出错。

一句话, “忽略短期噪音”。

(7)

第七个错误,就是当发现自己判断错误的时候,不愿改错, 因为面对过去的错误,内心太痛苦了。

殊不知,正是因为你果断比别人早改错,你就可以多赚,不要和钱过不去。

尤其是当原来不看好的公司,后来成长迅速变成垄断公司,这时应当忘记过去,只要确认垄断性和未来成长前景,就应当高价再买回来。

当年我有位朋友,因为一两百块钱的时候,没有看懂亚马逊,没有入场。后来我在六百块的时候,跟他说,亚马逊可以买,潜力还很大。他的回答是心理的抵触太强了,每次想起两百块钱时错过就心痛,不愿直面,不愿意再吃回头草。结果现在涨到两千美元左右。

明确发现自己犯了错误,实际上是件大好事。为什么这么说呢?因为以前有很多不确定性,不知道这个公司是不是真的是个垄断型的超级公司,即使价格低,也有破产的可能。如果被市场明确无误地证明了其垄断的光明前途,这意味着有个大好的,高回报/低风险的投资机会。即使价格涨上去了,但是前途更加光明了,破产的风险基本被排除了。

这个时候一定要忘掉过去的错误的自我!改正错误的时候,一定要忘掉过去,要高度理性地以未来发展为导向。

我自己在 *年之前对比特币有错误的认知,一直没看懂,没理解透,后来 *年*月发现比特币创新高了, 意识到自己可能是错的, 于是开始改错,边加仓边学习,终于理解透了,扭转过来了。倒是一些更早持仓的人,几百块一千块钱就卖掉了,再也没有能力直面自己的错误, 把币重新买回来,这是非常可惜的。

一句话,就是 “不怕改错和高价买回 ”。

(8)

第八个错误,就是在超级公司增速放缓的时候,没有意识到公司还会可能有各种增收,增加现金流, 回购股票的手段,股价坚挺的时间可能超越我们的想象。

比如说,苹果现在的收入已经不太增长了,但是因为它的现金流仍然非常好,大量资金用于回购股票,所以股价从 2019年初,到2020年初,翻了一番。

再比如, IBM 虽然因为云计算被亚马逊和其它公司抢占新市场,但是它的来自老客户的现金流非常好,每年回购股票,发送大约 4-5% 的股息,所以虽然它的股价和十年前差不多, 但考虑到股息,回报不算太差。

从这个角度看,对于超级垄断公司,大家容易犯的错误,仍然是卖得太早。

那么,我们总有要卖的时候吧?选择卖点,可以有一个参考的角度,调仓时可以考虑置换成很明显的增长潜力更大的新的早期垄断者。

一句话,垄断者“晚年寿命可能极长 ”。

最后总结一下, 对于高成长的, 垄断型的巨头的投资的八个需要注意的误区:

等待临界点 - 多角度验证垄断性 - 理解客户的上帝视角 - 越垄断越加仓 - 理解长期产品路线图 - 忽略短期噪音 - 不怕改错和高价买回 - 晚年寿命可能极长 。

与之对比, 我以前犯的八个错误是:

1/ 不等过临界点就浪费大量时间研究 。

2/ 没有反复多角度确认公司的垄断性,就贸然入场

3/ 没有理解真正出大钱的客户的上帝视角,因而容易被媒体操纵而恐惧, 不敢买或者过早卖出

4/ 公司垄断性加强时,没有加仓,而是因为价格比自己买价涨了很多倍,就过早卖出。

5/ 因为懒惰和其它因素, 没有深入研究理解公司的长期产品路线图,缺乏想象力,老是拿旧的视角去套,总是觉得估值太高,拿不住,过早卖出。

6/ 被短期挫折的负面消息吓到,而没有意识到,只要垄断性没有改变,就应当继续持有。

7/ 因为在低价时错过或过早卖掉,而不愿高价买回。这时要坚决忘掉过去, 有错就改是优秀投资者的基本品质。

8/ 没有理解超级垄断者极长的寿命,而总是因为自己已经有了几倍几十倍的回报,而过早卖出。

以上八个错误,改正任何一个,都能多赚钱或避免损失,所有的错误全部改正,就有大概率,以较小的代价赚大钱。

另外就是,这个策略,因为是跨越了十到二十年的市场周期,所以基本上做短线的,哪怕是有三到五年视角的基金经理,也无法采用,因为他们有短期回报压力。而你如果深刻理解这里面的底层机制, 就可以用较小的代价轻松超过他们。

那么,下面指数增长的大机会,还可能有什么方向呢?

这个事前无法准确预测,而且可能涌现出来的东西,其逻辑以我们现在的知识结构看,极为古怪不可思议。不必有预设立场, 也许还有我们不知道的东西,突然出其不意地冒头了, 跃过临界点,出现了五亿美元以上的收入,就可以开始去深入研究,是否有垄断性。

相信这样的大好机会,未来十年普通人可以抓得住的,至少还会有两三个,而且是个长期的机会, 不用特别着急,按照上面的方法论,可以步步为营,慢慢入场,躺赢。

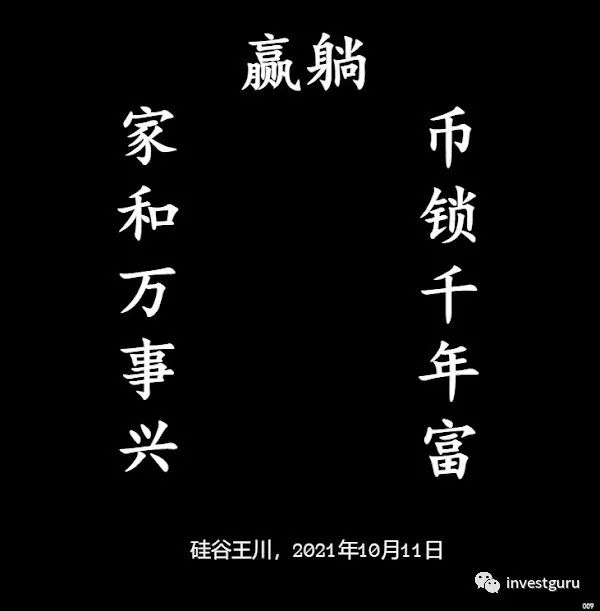

(下图为笔者制作的 NFT, 序列号 009, 可访问 购买)

----------

作者简介:王川,投资人,现居加州硅谷。微信号9935070, 推特号"Svwang1", 新浪微博“硅谷王川", 网站 。所有文章表达作者个人观点仅供参考,不构成对所述资产投资建议,投资有风险,入市须谨慎.

点击下面连接可看到本公众号过去两百多篇原创文章的连接目录:

硅谷王川的公众号文章目录 (2021年十一月)

在投资和创业的道路上如何集思广益,举重若轻?欢迎加入王川的俱乐部, 这是一个聚集世界各地各行各业,有着独立思考和独特视角的精英的高端收费社区. 详情请点击下面文章连接

RTFM - 关于投资俱乐部的使用说明 ( 第二版)

有意申请入会者请和王川(微信号: 9935070) 直接联系。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号