阅读:0

听报道

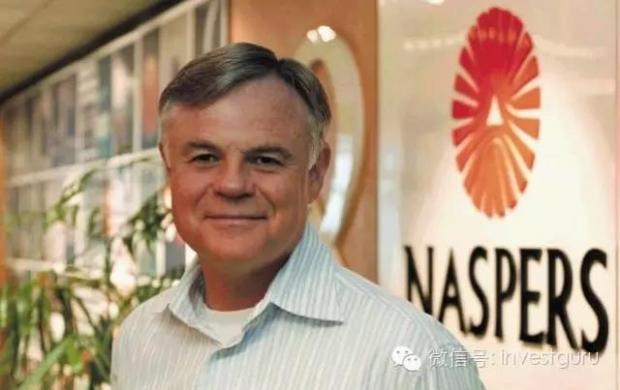

一个男人,一个非洲男人,一个多年来精心布局全球传媒产业的非洲男人,在微笑.

配图是南非Naspers 集团的前老总,Koos Bekker, 他有四千亿个理由告诉你,为什么视野比勤奋更重要, 为什么长期持有才是王道.

Naspers 在2000年时,以三千二百万美元入股腾讯,换来46%左右的股份。(其中一部分股权是从李嘉诚的儿子李泽楷手中买下) 后来历经公司上市,股权增发,其股份降到34%左右。按照三月二十三日腾讯的收盘价145 港元,总共94亿股,腾讯的市值为一万三千六百亿港元。Naspers 的股份估值四千六百多亿港元,十五年来,一股未卖,投资翻了一千八百倍.

Koos 的中文译音好像“哭死”, 但我觉得十五年后,”笑死” 才更贴切,最能表达贝克老师此刻的心情.

早期不少腾讯投资者赚了几倍,几十倍就把股份全部卖掉了。 IDG资本卖了,李泽楷卖了,马化腾自己也不断卖了不少股份,但 Naspers 一直始终如一,巍然不动.

Naspers 早年从事互联网投资业务的Charles Searle 先生说起,“我们很早就进入中国市场,我们犯了很多的错误,有很多虚假的启动和挫败。腾讯很早就被我们发现,因为他们集聚了很多用户,而且粘性极强。战略上看,这非常有意思。最关键的因素,马化腾领导的管理团队,是中国最好的,也被证明是世界最好的之一。”

腾讯股价从2004年上市时的一股四港元,中间按照一比五的比例分过一次股,到现在145 港元,即使你在二级市场,2004年腾讯ipo 时进入,也可以得到180倍的回报.

我还记得,2005年我回国探亲访友时,看到一个小朋友用QQ各种有趣的表情符号和别人在网上打情骂俏,不亦乐乎。当时我对这些小孩子的东西不太以为然,现在回想,实际上是缺乏敏锐的商业嗅觉和对新鲜事物的包容心态.

2013年,当我第一次使用微信,和失联多年的同学朋友实时沟通时,我开始研究腾讯,并且开始不断增持腾讯的股票,一直到现在.

许多人最近常问我的一个问题是,现在买什么股票好?现在还可不可以买腾讯的股票?

这个问题隐藏的台词是,我现在买,几个月后在某一个高点卖掉。然后再来问“现在买什么股票好”这个问题.

这种思维方式的最大问题是,第一,没有人可以精确踩点,低买高卖。一进一出,你就有两次犯错误的可能性。频繁进出,你犯错误的可能性就更大.

第二,成长型的公司,股票突然暴涨的时机,很难预测。如果错过一波上涨行情,投资者往往非常懊悔,拒绝跟进,而是苦苦等待股票回调,却永远等不到.

智商高,学历高的人,往往高估自己对短期波动的判断能力,把平时做事的模式,转移到短期股票投机上,结果往往事倍功半.

最适合我个人的投资方式,我认为,是通过深入的研究,发现一个大的趋势,一个简单但强有力的逻辑。然后去行业里找你最了解,各方面最优秀的公司,不断定期定量加仓,跟着这个趋势走很长时间,而不要太纠结短期的股票波动.

操作上,最理想的是,你天天接触使用这个公司的产品,这样公司的产品战略布局,如果出现偏差,你会比别人, 比华尔街的分析师更早知道.

首先来简单看一下腾讯的财务数据。腾讯三月份刚刚公布的财务报告显示,2014年其全年营收789亿元人民币,比2013年增加31%。税后纯利润238 亿人民币,折合每股大约2.54 元人民币.

账面上各类短期现金存款加起来超过 600 亿人民币,短期债务相对极少.

按照一股145港元的价格,腾讯目前的市盈率大约45左右,许多人觉得贵。所以如果它的股价,在市场波动时回调20-30%甚至更多,我也不奇怪.

有一个东西可以参考比较。硅谷学区最好的Cupertino 市(苹果总部所在地)的房子,一个市价两百万美元的房子,月租五千美元,假如一年平均租十一个月,扣掉两万四千美元的财产税,一千美元的保险,租赁经理管理费三千美元,两千美元修修补补,一年最后到手两万五千美元。从这个角度看,硅谷好学区的房子市盈率是80,比腾讯要高多了.

许多人看到我这个比较,马上会反驳,”硅谷的房产价格预期不会迅速变化,但一个公司的股价可能短期会大幅波动. “

本着”不谈风险只讲回报,就是耍流氓”的原则,让我先来简单地分享一下我对投资腾讯的风险的分析.

首先,如同上面讲的,由于目前市盈率高,所以短期如果金融市场有任何波动,或者腾讯的营收增长放缓,等等,其股价随时有可能回调 20-30% 甚至更多.

对于腾讯而言,其核心竞争力,在于对于用户的粘性,而不是短期的财务数据的波动。只要用户天天使用QQ, 微信和其他腾讯的产品,而不被竞争者吸引过去,那么其地位和价值就是稳固的.

谁会对微信和QQ的市场地位发生威胁?我和许多朋友有过这方面的讨论,这里摘录一部分.

1) 陌陌,脉脉,啪啪,抱抱等等不同属性的社交软件

2) 电讯运营商推出某种底层的免费产品

3 ) 腾讯运营团队自己。如果团队自己固步自封,不能迅速适应新情况的变化。

4) 小米手机,电视,手环,智能家电,小米装修等等,这些小米在物联网上的布局,可能会强迫腾讯在硬件布局上开始有所作为。

如果万一有一天腾讯的产品落伍了,悄悄地被竞争者赶超了,谁会最先体会到里面那些细致入微的变化呢?

你觉得会是我这样,天天使用QQ, 微信,公众号和第三方接口工具的自媒体人,经常和不同地方的终端用户有直接交流的研究者呢,还是坐在办公室里整理财务报表的分析师呢?

说了一些风险,我们来看看腾讯未来的增长潜力.

我这里就只提三个宏观上的看点。

一是腾讯的增长速度势必是和中国整体经济的增长合拍的。作为参考,中国的人均 GDP目前仍然不到韩国的三分之一.

二是移动互联网这个产业的增长速度,肯定超过其它传统产业.

三是腾讯国际化的市场潜力,远没有被发掘出来。一带一路和亚投行的推出,大量中国人出国学习工作移民,这只是中国经济走向世界的序曲.

腾讯的未来发展,看得到的,还有好几个增长点。这方面的具体的量化的分析,我在我的投资俱乐部里会和我的会员做详细分享,如果你有兴趣进一步了解,欢迎和我直接联系.

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号